|

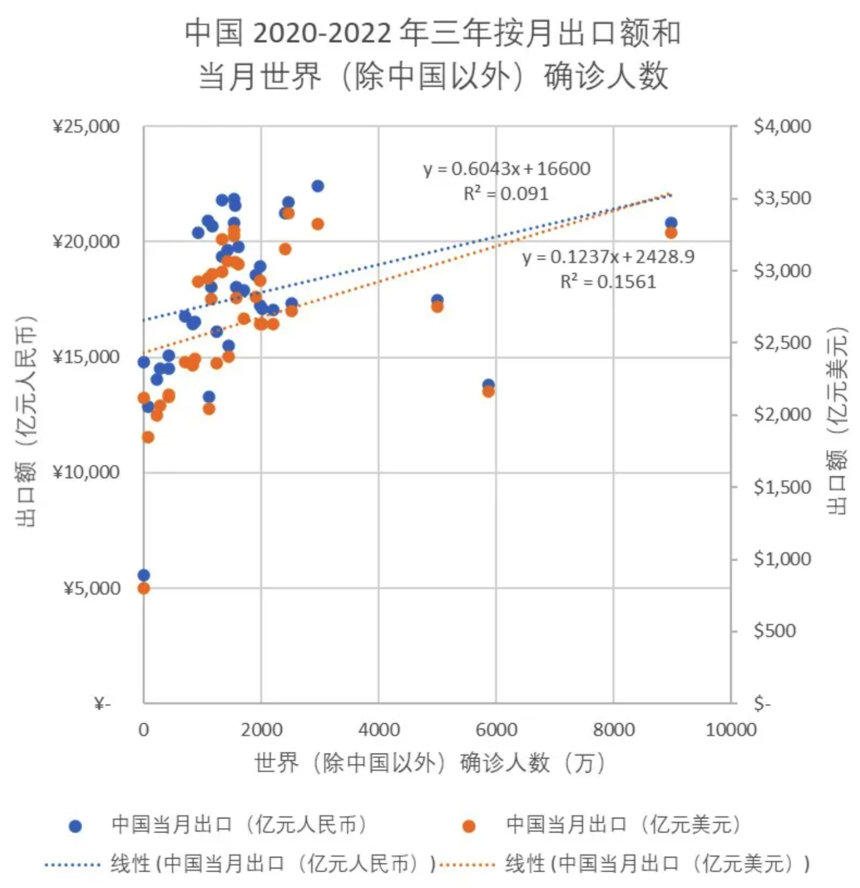

中国乃至世界外贸的“新常态”和转型时间:2023-03-28 2023年首两个月世界各国的出口数据出来了。中国2023年首两月出口商品5063.0亿美元,同比下跌了6.8%。越南同期为494.4亿美元,同比下跌了10.4%;印度同期为667.9亿美元,同比下跌了7.7%。 我对这一现象并不感到奇怪——毕竟这几年中国外贸的出口明显受到新冠的影响。我们将海外(除中国以外)的每月新增确诊数作为横轴,将中国出口额作为纵轴在图表上投影,就可以展现出世界各地的疫情情况如何影响中国的对外贸易。可以看到,除了下方一个数据点(对应2020年2月份武汉的疫情)和右侧三个数据点(分别对应2022年2月到4月份香港和上海的疫情)以外,世界(除了中国以外)的疫情确诊人数(左上角各点)某种程度上和中国当月的出口额具有一定的正相关性。

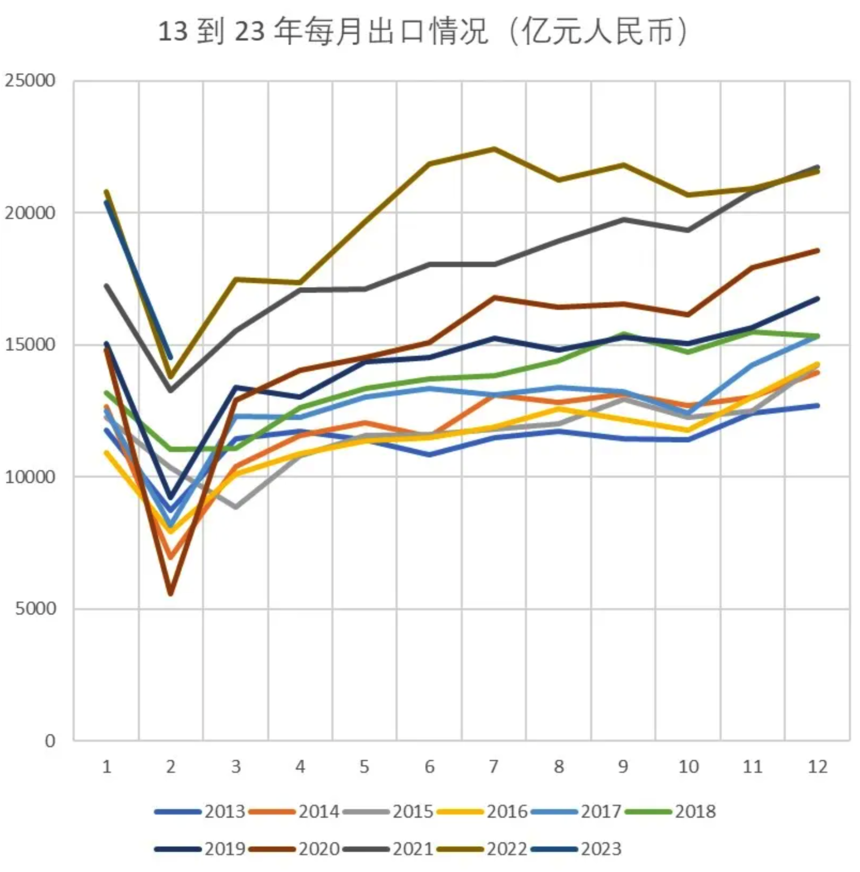

这种相关性可以被多种原因解释。其中一个原因显而易见——当疫情高企时,世界各地的医护人员都需要口罩、手套等个人保护装备,医院也需要呼吸机等医疗器械。另一个原因则是人们或主动或被动地选择的“居家生活”。 “居家生活”的主要影响是有这么几个。第一个是原来可以使用服务业解决的生活需求(例如下馆子吃饭),现在需要靠制造业+自力更生解决(买锅碗瓢盆自己做);第二个是远程办公、远程教学等对电子产品(尤其是笔记本电脑)的需求;最后一个则是娱乐方式从线下服务业娱乐到线上“软硬结合”式娱乐的转变对娱乐硬件(如游戏机、电脑和电子产品)的需求。 这些种种情况都会在短时间内推高商品需求,从而推高中国乃至世界各国的出口额。事实上,中国、越南、印度等国,2022年的出口额相对2019年都有明显的“三连跳”:毕竟原始株、Delta、Omicron一年猛过一年,居民越想呆在家中,对商品的需求也就越高。 但是,一个人始终只有两只手,因此这种“增长”在某种意义上而言只是提前而已——消费者毕竟只有两只手,因此在购买了一件商品之后,一段时间内不会再购买同类,用途相近的商品。对电子产品而言,这一时间一般至少有一年;家具、厨具等耐用商品甚至还要更久。 那么,“水能载舟,亦能覆舟”——当疫情逐渐平稳,防疫措施相应逐渐解除以后,居民又可以重新回到线下工作、学习和娱乐(例如酒吧、餐厅、游戏厅、游乐园等地)上来。在居民的时间利用上,“线上”和“线下”是此起彼伏的直接竞争关系——因此,疫情的缓解必然会影响对制造业商品的需求,从而影响对外贸易。 因此,随着世界各地逐渐走出疫情阴霾,中国乃至世界各国的外贸也都会相应迎来新的常态。在这种新常态下,采购商必然会重新评估世界各地的供应能力——因此对于中国行业从业者和旁观者而言,明白中国外贸的生态位至关重要。 在明白生态位之前,我们需要了解外贸这个行业的基础特征。这个行业在供需两侧都具有相当的季节性波动——这种季节性波动这一点最典型的就是岁末年初的时光:从11月的“黑色星期五”开始,到12月的圣诞假期和新年,再到来年1月或2月的春节,世界各地从西到东依次迎来重大节日。 过节这件事显然会对中国的外贸行业产生巨大的周期性影响。例如,11月、12月的时候,中国人在忙着为外国人制造过节用品——过去十年来,11月和12月一般都是中国外贸相对而言最忙的月份。

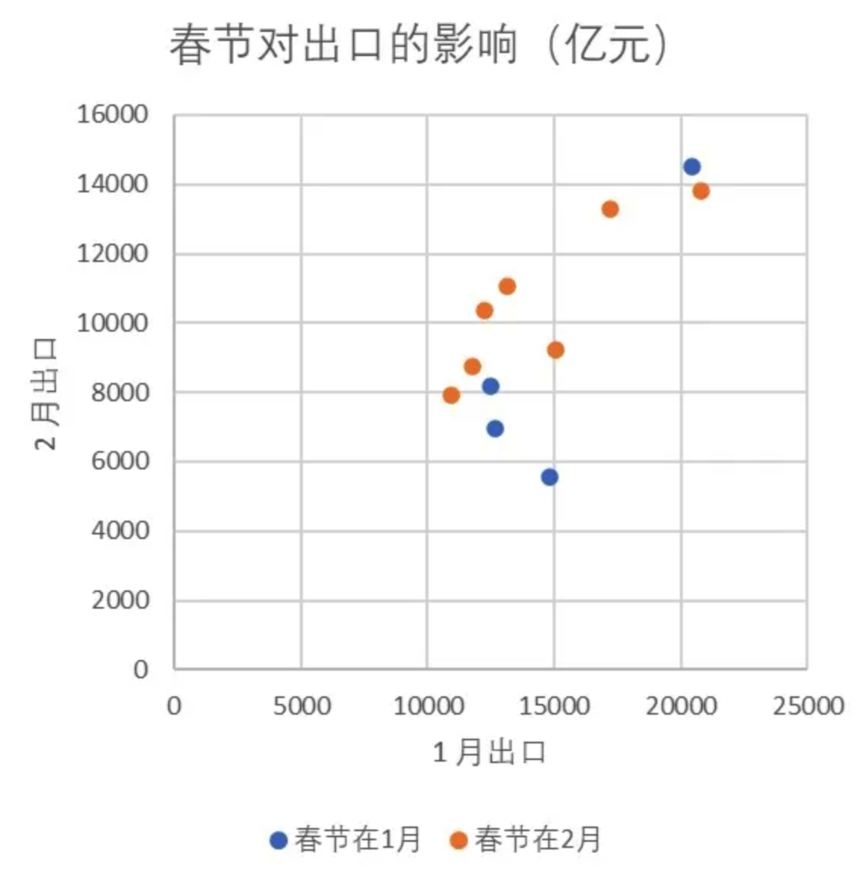

反过来,当12月欧美国家的节日过后,出口额自然会有所下跌。这种下跌往往是需求和供给双方共同决定的结果——在需求这一侧,海外的需求随着节日结束而下跌;而在供给这一侧正好中国的工人们在春节假期也需要回乡度岁。而在春节结束以后,工人又会回到工厂开工,开始新的一年;同时海外也开始进入春季,消费需求上升……年年如此。 节假日对贸易额的影响最典型的一个体现就是中国的春节。春节是一个会在1月和2月“反复横跳”的节日。考虑到春节假期至少有一个礼拜(对于外贸企业而言往往有两个礼拜甚至更长)这一点,1、2两个月的外贸额必然受到春节所在日期的影响。最近十年,无论是以人民币还是以美元计算,春节在1月份的年份(14、17、20、23四年),2月份的出口额都要明显比春节在2月份的年份(13、15、16、18、19、21、22七年)少。

为什么会出现春节在一月的时候,2月出口明显偏低这种现象呢?这是因为占外贸一大部分的一般贸易形式,是需要一段时间进行商讨的。一般而言,从外商和国内工厂、采购商开始谈判开始,到商品最终付运,一般都需要一个月左右的时间。如果春节是1月份,那1月份能够用于商讨贸易事宜的时间自然大幅度减少(毕竟外贸业务员、工厂员工等都要回乡度岁),因此1月份的成单量也就减少。1月份的成单量减少了,2月份报关付运的商品也就少了。 在我们明白了外贸的需求和供给的波动性这一点以后,让我们回到一个采购商的视角来分析不同供应商的“生态位”。与其它行业类似,外贸供应商一般可以分为两种:单价较低,但对供应量有要求的“基础供应商”和单价较高,但没有供应量要求的“变动供应商”。前者以牺牲灵活性为代价,换来了较便宜的成本;后者则以成本为代价,提供了更高的灵活性。 在外贸这种具有天生波动性的场合下,一个采购商必然会选择几家“基础供应商”和几家“变动供应商”。例如,一个平常从中国购买商品的欧美采购商,在11月12月(欧美需求高涨的时候)和1月到2月(中国供给不足的时候),往往就会向第二个采购商(例如印度或东南亚国家)采购一些商品。这个时候,中国供应商就扮演基础供应商的角色,而印度或东南亚供应商则扮演变动供应商的角色。 当外贸需求刚刚开始上涨的时候,采购商会先买一些“变动供应商”的商品——涨幅还没有达到基础供应商的最低要求,因此此时基础供应商不可用;再上涨一点,达到了基础供应商的要求以后,变动供应商的供应就会因为基础供应商更低的成本而让位于基础供应商;再上涨一点,又会开始购买变动供应商的产品;再上升一点又会换成基础供应商……反之亦然。 我们可以看到的是,在这样的背景下,变动供应商面临着更大的风险敞口。换言之,当需求开始下降的时候,变动供应商面临的压力比基础供应商更大。事实上,通常基础供应商的供给,不会因为小规模的市场变动而发生影响——这些影响都被变动供应商“消化”了。 这种“消化”对于外贸从业者乃至社会和国家而言,都有可能非常残酷。在刚刚的例子中,随着欧美需求的下滑,越南和印度的出口创汇能力自然也会下滑(它们的下滑幅度通常大于中国)。随之而来的是越南盾和印度卢比对贸易伙伴国货币的贬值。在这样的背景下,当地央行往往需要加息以稳定汇率避免外汇储备耗尽,但加息一方面往往会导致当地风险资产贬值,另一方面又会加重企业经营压力——这正是2022年至今印度和越南的遭遇。 对那些正在进行长期资本投入,意图提升生产力以转型为基础供应商的企业而言,这更是不啻于当头棒喝。越南前几年以汽车为主打的明星企业VinFast就是一个例子——在越南2020、2021年不到一个点的利率(一年期国债)下,VinFast可以借到便宜的资金扩张,甚至打出了2024年要去美国设厂的雄心壮志;而在2022年越南的快速加息(10月份到5个点,现在是3.5个点)下,VinFast的开厂计划自然也要踩下一脚刹车。印度当然也有类似的企业——Adani Group——随着印度将利率逐渐从2021年的3.5%上调到如今的7.2%,Adani Group的发展也在做空机构的炮轰下按下了暂停键。 相对而言,中国作为基础供应商的处境要稍好一些。过去30年内相对稳定的营商环境,使得中国逐渐以资本投入的形式积累起了一定的生产力。这种生产力以及稳定的供应能力,是中国外贸竞争力的重要组成部分。换言之,中国未来外贸的转型,仍然是提升生产力,提升供给稳定性的转型——毕竟,只有最稳的供应者,才能真正获得长期、可靠的增长。 |